Saham defensif PG sering dipilih investor yang mengutamakan stabilitas dan pendapatan jangka menengah hingga panjang. Procter & Gamble dikenal sebagai perusahaan kebutuhan rumah tangga global dengan produk yang digunakan setiap hari, mulai dari sabun, sampo, hingga produk kebersihan. Karakter konsumsi berulang inilah yang menjadikan saham Procter Gamble masuk dalam kategori saham defensif klasik.

Dalam kondisi pasar yang fluktuatif, investor defensif biasanya mencari perusahaan dengan brand kuat, arus kas stabil, dan kemampuan bertahan lintas siklus ekonomi. PG memenuhi ketiga kriteria tersebut.

Artikel ini membahas mengapa Procter & Gamble tergolong saham defensif, perannya bagi investor income dan stability, serta risiko yang perlu diantisipasi.

Brand Moat dan Pricing Power Procter & Gamble

Kekuatan utama PG terletak pada brand dan kemampuannya mengatur harga.

Portofolio merek global yang dominan

Procter & Gamble memiliki merek-merek besar seperti Pampers, Gillette, Tide, Ariel, dan Pantene. Produk-produk ini memiliki posisi kuat di pasar dan tingkat loyalitas konsumen yang tinggi.

Brand moat ini membuat PG sulit disaingi oleh pemain baru atau produk generik.

Pricing power di tengah inflasi

PG memiliki kemampuan menaikkan harga secara bertahap tanpa penurunan permintaan signifikan. Dalam kondisi inflasi, kemampuan ini sangat penting untuk menjaga margin.

Pricing power menjadi salah satu alasan utama saham defensif PG tetap diminati saat tekanan biaya meningkat.

Skala produksi dan distribusi

Skala global PG memungkinkan efisiensi biaya dan distribusi luas. Keunggulan skala ini memperkuat daya saing dan menjaga profitabilitas.

Model bisnis ini mendukung stabilitas jangka panjang.

Stabilitas Pendapatan Lintas Siklus Ekonomi

Pendapatan PG relatif tahan terhadap perubahan ekonomi.

Produk kebutuhan rumah tangga yang selalu dibeli

Produk PG termasuk kebutuhan primer yang tetap dibeli konsumen saat ekonomi tumbuh maupun melambat. Konsumen cenderung tidak menunda pembelian sabun, popok, atau deterjen.

Hal ini membuat fluktuasi pendapatan PG lebih kecil dibanding sektor siklikal.

Diversifikasi geografis dan kategori produk

PG beroperasi di berbagai negara dan kategori produk. Diversifikasi ini mengurangi ketergantungan pada satu pasar atau segmen tertentu.

Pendapatan menjadi lebih seimbang di berbagai kondisi ekonomi.

Arus kas operasional yang konsisten

PG dikenal memiliki arus kas operasional yang stabil dari tahun ke tahun. Arus kas ini menjadi fondasi pembayaran dividen dan buyback saham.

Dilansir dari MarketBeat, perusahaan consumer staples seperti PG cenderung mempertahankan pendapatan lebih stabil selama periode resesi.

Cocok untuk Investor Income dan Stability

PG sering digunakan sebagai aset inti dalam portofolio defensif.

Dividen yang konsisten

Procter & Gamble memiliki sejarah panjang pembayaran dividen secara rutin. Dividen menjadi komponen penting total return saham PG.

Bagi investor income-oriented, stabilitas dividen menjadi daya tarik utama.

Volatilitas harga yang relatif rendah

Pergerakan harga saham PG cenderung lebih stabil dibanding saham growth. Hal ini membantu menurunkan volatilitas portofolio secara keseluruhan.

Saham PG sering digunakan sebagai penyeimbang aset berisiko tinggi.

Cocok untuk horizon menengah hingga panjang

PG lebih sesuai untuk investor yang berfokus pada kestabilan dan compounding jangka panjang, bukan trading jangka pendek.

Pendekatan buy and hold lebih relevan untuk saham ini.

Risiko Pertumbuhan yang Relatif Lambat

Sebagai perusahaan besar dan matang, PG memiliki keterbatasan pertumbuhan.

Pertumbuhan pendapatan moderat

PG jarang mencatatkan pertumbuhan pendapatan agresif. Ekspansi bisnis cenderung bertahap dan incremental.

Investor perlu menyesuaikan ekspektasi terhadap capital gain.

Ketergantungan pada inovasi produk

Untuk menjaga pertumbuhan, PG perlu terus berinovasi dan menyesuaikan produk dengan tren konsumen. Kegagalan inovasi dapat menekan daya saing.

Risiko ini tetap perlu diperhatikan meski sifat bisnis defensif.

Tekanan kompetisi harga

Produk kebutuhan rumah tangga menghadapi persaingan dari private label dan merek lokal. Tekanan harga dapat memengaruhi margin jika pricing power melemah.

Melansir Yahoo Finance, saham defensif tetap memiliki risiko bisnis dan tidak sepenuhnya bebas dari tekanan pasar.

Kapan Saham PG Bisa Menjadi Drag Portofolio

Dalam kondisi tertentu, PG bisa tertinggal dari pasar.

Saat bull market agresif

Ketika pasar saham memasuki fase bull market yang didorong sektor teknologi atau siklikal, saham defensif seperti PG sering underperform.

Opportunity cost menjadi pertimbangan penting.

Saat valuasi terlalu mahal

Lonjakan minat ke saham defensif saat pasar tidak pasti bisa mendorong valuasi PG ke level tinggi. Membeli di valuasi mahal membatasi potensi return ke depan.

Valuasi tetap menjadi faktor kunci meski bisnis stabil.

Saat investor mencari pertumbuhan

PG kurang cocok bagi investor yang fokus pada pertumbuhan cepat. Dalam fase pasar risk-on, saham ini bisa menjadi drag relatif terhadap indeks.

Menyesuaikan alokasi menjadi langkah bijak.

Kesimpulan

Saham defensif PG menawarkan stabilitas pendapatan, brand moat yang kuat, dan dividen konsisten, menjadikannya pilihan menarik untuk investor income dan stability. Model bisnis berbasis kebutuhan rumah tangga membuat Procter & Gamble relatif tahan terhadap siklus ekonomi.

Namun, investor tetap perlu mempertimbangkan risiko pertumbuhan yang lambat dan potensi underperformance saat bull market agresif. PG paling efektif digunakan sebagai komponen penyeimbang portofolio jangka menengah hingga panjang.

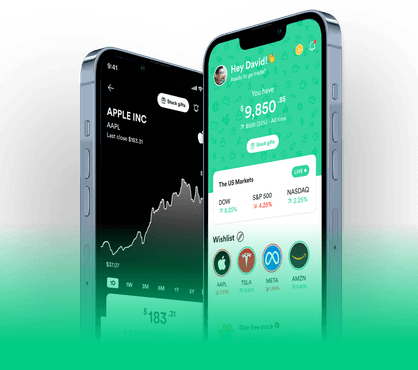

Jika kamu ingin berinvestasi pada saham defensif global seperti Procter & Gamble secara praktis, kamu bisa melakukannya melalui aplikasi Gotrade Indonesia.

FAQ

Mengapa Procter & Gamble dianggap saham defensif?

Karena produknya merupakan kebutuhan rumah tangga dengan permintaan stabil di berbagai kondisi ekonomi.

Apakah saham PG cocok untuk investor dividen?

Ya, PG dikenal memiliki dividen yang konsisten dan cocok untuk investor income-oriented.

Apa risiko utama investasi di saham PG?

Risiko utama meliputi pertumbuhan yang lambat dan potensi tertinggal saat pasar sedang bullish.