Ketika konflik global dan perang meningkat, ketidakpastian pasar cenderung melonjak. Volatilitas naik, sentimen berubah cepat, dan korelasi antar aset sering bergerak tidak seperti biasanya. Dalam kondisi ini, banyak investor bertanya bagaimana cara melindungi portofolio saat krisis tanpa membuat keputusan ekstrem.

Contohnya adalah perang atau konflik yang terjadi pada awal tahun 2026 antara Venezuela dan Amerika Serikat, Sabtu (03/01). Maka, tujuan utama perlindungan portofolio bukan menghindari risiko sepenuhnya, melainkan mengelolanya agar dampak negatif tetap terkendali.

Artikel ini membahas langkah defensif yang realistis, mulai dari pengelolaan cash, pengurangan leverage, rebalancing, hingga memahami keterbatasan diversifikasi saat krisis.

Prinsip Dasar Perlindungan Portofolio di Masa Krisis

Sebelum masuk ke langkah teknis, penting memahami kerangka berpikir yang tepat.

Fokus pada ketahanan, bukan prediksi

Konflik global sulit diprediksi dari sisi durasi dan dampaknya. Upaya menebak akhir konflik sering berujung pada kesalahan timing. Pendekatan yang lebih rasional adalah membangun portofolio yang cukup tahan terhadap berbagai skenario.

Mengelola downside lebih penting daripada mengejar upside

Saat ketidakpastian tinggi, menjaga kerugian agar tidak terlalu besar menjadi prioritas. Peluang akan selalu ada setelah kondisi lebih stabil. Perlindungan modal memberi fleksibilitas jangka panjang.

Cara Melindungi Portofolio saat Perang dan Krisis

Berikut langkah-langkah praktis dan cepat untuk melindungan portofolio investasi saat terjadi perang dan krisi global.

Meningkatkan porsi cash secara selektif

Menambah cash membantu mengurangi volatilitas portofolio. Cash memberi ruang bernapas saat harga aset berfluktuasi tajam. Namun, peningkatan cash sebaiknya dilakukan bertahap, bukan reaksi mendadak.

Cash sebagai alat fleksibilitas, bukan market timing

Cash memungkinkan investor merespons peluang tanpa tekanan likuiditas. Fungsinya lebih ke fleksibilitas, bukan menunggu titik terendah pasar. Pendekatan ini mengurangi stres keputusan.

Risiko opportunity cost tetap perlu disadari

Menahan cash terlalu besar terlalu lama berisiko menggerus potensi return. Perlindungan harus seimbang dengan tujuan jangka panjang. Proporsi cash perlu dievaluasi berkala.

Leverage memperbesar dampak pergerakan harga

Dalam kondisi konflik, pergerakan harga bisa melompat tanpa transisi. Leverage memperbesar kerugian dan memicu margin call. Mengurangi leverage adalah langkah defensif paling langsung.

Menurunkan eksposur sebelum terpaksa

Trader dan investor berleverage sering terlambat bereaksi. Mengurangi leverage lebih awal membantu menjaga kontrol risiko. Keputusan proaktif lebih baik daripada reaktif.

Fokus pada kelangsungan strategi

Tujuan utama pengurangan leverage adalah menjaga agar strategi tetap berjalan. Kehilangan modal akibat leverage sering mengakhiri proses lebih cepat. Disiplin leverage mendukung keberlanjutan.

Menyesuaikan bobot aset berisiko

Saat konflik meningkat, bobot aset berisiko tinggi bisa dievaluasi. Rebalancing tidak berarti keluar total, tetapi menyesuaikan proporsi. Pendekatan ini menjaga risiko tetap sejalan dengan toleransi.

Menghindari perubahan ekstrem

Perubahan drastis sering dipicu emosi. Rebalancing yang efektif bersifat bertahap dan berbasis aturan. Konsistensi lebih penting daripada kecepatan.

Memastikan alokasi tetap relevan dengan tujuan

Krisis sering mengubah horizon waktu dan kebutuhan likuiditas. Rebalancing menjadi momen untuk memastikan portofolio masih sejalan dengan tujuan keuangan. Tujuan menjadi jangkar keputusan.

Korelasi cenderung naik saat krisis

Dalam krisis global, banyak aset bergerak searah. Diversifikasi antar saham sering kurang efektif saat sentimen risk-off mendominasi. Ekspektasi terhadap diversifikasi perlu realistis.

Diversifikasi lintas kelas aset tetap membantu

Meski tidak sempurna, diversifikasi lintas kelas aset masih dapat mengurangi dampak ekstrem. Namun, hasilnya tidak selalu instan. Diversifikasi bekerja dalam konteks, bukan jaminan.

Menghindari ilusi perlindungan total

Menganggap diversifikasi sebagai perlindungan penuh dapat menimbulkan rasa aman palsu. Manajemen risiko lain tetap diperlukan. Kesadaran ini membantu keputusan lebih rasional.

Menurut Investopedia, korelasi antar aset cenderung meningkat selama krisis, sehingga diversifikasi tidak selalu memberikan perlindungan optimal.

Kesalahan yang Harus Dihindari

Kesalahan sering memperburuk kondisi adalah reaktif atau reaksi berlebihan.

Bereaksi berlebihan terhadap headline tanpa rencana jelas sering memicu keputusan impulsif.

Mengubah strategi secara ekstrem juga berisiko tinggi. Kesalahan lain adalah mengabaikan likuiditas dan leverage saat volatilitas meningkat.

Menyusun Pendekatan Defensif saat Perang

Pendekatan defensif sebaiknya terstruktur.

Investor perlu menetapkan batas risiko, aturan rebalancing, dan panduan penggunaan cash sebelum krisis terjadi.

Evaluasi berkala membantu menyesuaikan strategi tanpa tekanan emosional. Pendekatan ini menjaga disiplin di tengah ketidakpastian.

Kesimpulan

Melindungi portofolio saat konflik global dan risiko perang meningkat, termasuk ketegangan Venezuela-AS, membutuhkan pendekatan yang realistis dan berbasis manajemen risiko.

Pengelolaan cash, pengurangan leverage, rebalancing, dan pemahaman keterbatasan diversifikasi menjadi fondasi utama.

Tujuan perlindungan portofolio bukan untuk menghindari seluruh risiko, tetapi menjaga fleksibilitas agar portofolio tetap mampu beradaptasi di tengah volatilitas pasar saham.

Gunakan konteks konflik global ini untuk menyesuaikan eksposur pada aset defensif maupun sensitif, seperti saham sektor energi, emas, atau komoditas.

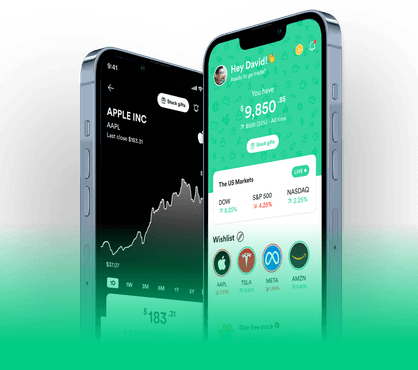

Trading dan kelola portofolio kamu lewat Gotrade dengan pendekatan disiplin, modal mulai Rp15.000 saja!

FAQ

1. Apa langkah paling penting melindungi portofolio saat krisis dan perang?

Mengelola risiko melalui cash, leverage, dan rebalancing.

2. Apakah diversifikasi selalu efektif saat perang dan konflik global?

Tidak selalu, karena korelasi aset cenderung meningkat saat krisis.

3. Apakah keluar total dari pasar solusi terbaik?

Umumnya tidak, karena berisiko salah timing dan kehilangan peluang.

Disclaimer: PT Valbury Asia Futures Pialang berjangka yang berizin dan diawasi OJK untuk produk derivatif keuangan dengan aset yang mendasari berupa Efek.